Le mardi 22 novembre, le management de Akdital a tenu une conférence pour l’introduction en Bourse du groupe, première opération d’envergure depuis une dizaine d’années. Cette IPO (Initial Public Offering) est exceptionnelle de par le secteur d’activité. Il s’agit du premier groupe de santé privé au Maroc à ouvrir son capital au public.

L’opération est aussi exceptionnelle par le montant de l’opération, de 1,2 milliard de dirhams. En effet, les IPO au Maroc dépassant le 1 milliard de dirhams se comptent sur les doigts d’une main. Ce groupe connaît une croissance exceptionnelle depuis sa fondation en 2011. “Si on m’avait dit à l’époque qu’en l’espace d’une décennie, Akdital allait passer de 50 à plus de 1000 lits, je n’y aurais pas cru”, a raconté Younes Benjelloun, administrateur directeur général de CFG Bank, conseiller financier et coordinateur global de l’opération. Avec un rythme d’ouverture soutenu, Akdital dispose actuellement de 15 hôpitaux privés et cliniques dans six villes du Royaume, ce qui en fait le premier groupe de santé avec 15% de la capacité litière du Royaume.

Appétit d’expansion

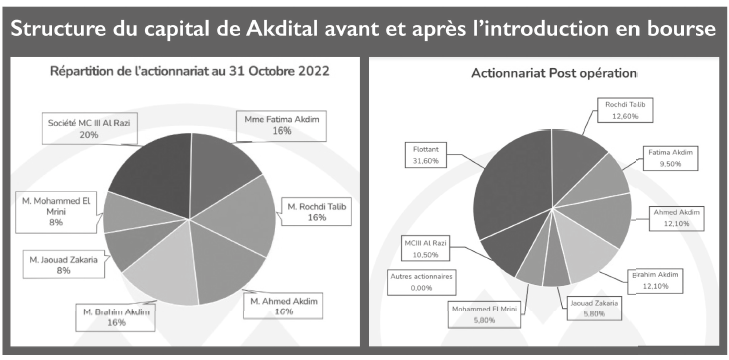

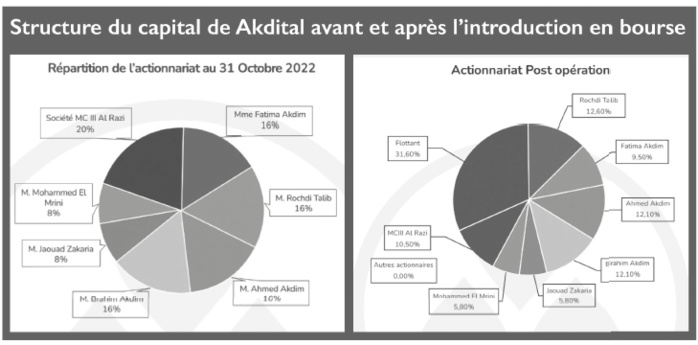

C’est dans cette optique d’expansion que s’inscrit cette IPO. “Nous avons fait appel à un fonds d’investissement pour financer notre développement au début. Aujourd’hui, nous nous adressons à la Bourse parce que notre appétit est toujours grand”, a expliqué Dr Rochdi Talib, PDG du groupe Akdital. En 2020, le groupe avait ouvert 20% de son capital à la société de capital-investissement Mediterrania Capital Partners.

Pour réduire ses charges et se concentrer sur son coeur de métier, le groupe a aussi créé une filiale chargée des opérations d’acquisition du foncier de construction des cliniques, Akdital Immo. Depuis 2021, la filiale est détenue majoritairement par Aradei Capital. Le reste du capital est réparti entre Akdital (32 %) et BFO Partners (17 %), la holding familiale du patron de TGCC, Mohamed Bouzoubaa. “Le montant levé par cette IPO ira majoritairement à l’investissement”, a insisté Dr Rochdi Talib. Le groupe de santé poursuit en effet un programme ambitieux avec pour but d’atteindre 30% de la capacité litière du secteur privé au niveau national.

Pour la période 2023 et 2024, de nouveaux établissements verront le jour à l’horizon 2023 dont notamment à Kénitra, Khouribga et Tétouan. En 2024, il est prévu des établissements à Rabat, Marrakech et Benguerir. “Et d’autres villes ont été déjà identifiées pour de futurs projets”, a annoncé le PDG du groupe. Par ailleurs, le groupe envisage dans les cinq prochaines années une expansion géographique en Afrique, sans toutefois dévoiler le pays considéré.

Des chiffres en hausse

Sur le plan financier, Akdital est passé d’un chiffre d’affaires de 325 millions de dirhams en 2019 à 1,1 milliard de dirhams en 2022. Dans les prochaines années, cette croissance va se poursuivre à une moyenne annuelle de 22,5% pour atteindre plus de 3 milliards de dirhams à l’horizon 2027. Concernant le résultat net consolidé, il passe de 100 millions de dirhams en 2022 à 396 millions de dirhams en 2027.

En outre, Akdital prévoit de proposer chaque année la distribution de 50% à 100% de son résultat distribuable. Sur la période 2022-2027, le business plan projette une distribution annuelle de 100% du résultat net des filiales et de 70% du résultat net d’Akdital.

Cette opération consistera en une augmentation de capital d’un montant de 799.998.000 de dirhams, par l’émission de 2.666.660 actions, et par la cession de 1.333.400 actions à un montant de 400.020.000 de dirhams. Le prix de souscription a été fixé à 300 dirhams. Par ailleurs, les actionnaires initiaux d’Aktidal se sont engagés à détenir 57,9% du capital pour une période de trois ans. Concernant le fonds d’investissement géré par Mediterrania Capital Partners, il continuera à détenir 10% du capital sur les 12 prochains mois.

L’opération est aussi exceptionnelle par le montant de l’opération, de 1,2 milliard de dirhams. En effet, les IPO au Maroc dépassant le 1 milliard de dirhams se comptent sur les doigts d’une main. Ce groupe connaît une croissance exceptionnelle depuis sa fondation en 2011. “Si on m’avait dit à l’époque qu’en l’espace d’une décennie, Akdital allait passer de 50 à plus de 1000 lits, je n’y aurais pas cru”, a raconté Younes Benjelloun, administrateur directeur général de CFG Bank, conseiller financier et coordinateur global de l’opération. Avec un rythme d’ouverture soutenu, Akdital dispose actuellement de 15 hôpitaux privés et cliniques dans six villes du Royaume, ce qui en fait le premier groupe de santé avec 15% de la capacité litière du Royaume.

Appétit d’expansion

C’est dans cette optique d’expansion que s’inscrit cette IPO. “Nous avons fait appel à un fonds d’investissement pour financer notre développement au début. Aujourd’hui, nous nous adressons à la Bourse parce que notre appétit est toujours grand”, a expliqué Dr Rochdi Talib, PDG du groupe Akdital. En 2020, le groupe avait ouvert 20% de son capital à la société de capital-investissement Mediterrania Capital Partners.

Pour réduire ses charges et se concentrer sur son coeur de métier, le groupe a aussi créé une filiale chargée des opérations d’acquisition du foncier de construction des cliniques, Akdital Immo. Depuis 2021, la filiale est détenue majoritairement par Aradei Capital. Le reste du capital est réparti entre Akdital (32 %) et BFO Partners (17 %), la holding familiale du patron de TGCC, Mohamed Bouzoubaa. “Le montant levé par cette IPO ira majoritairement à l’investissement”, a insisté Dr Rochdi Talib. Le groupe de santé poursuit en effet un programme ambitieux avec pour but d’atteindre 30% de la capacité litière du secteur privé au niveau national.

Pour la période 2023 et 2024, de nouveaux établissements verront le jour à l’horizon 2023 dont notamment à Kénitra, Khouribga et Tétouan. En 2024, il est prévu des établissements à Rabat, Marrakech et Benguerir. “Et d’autres villes ont été déjà identifiées pour de futurs projets”, a annoncé le PDG du groupe. Par ailleurs, le groupe envisage dans les cinq prochaines années une expansion géographique en Afrique, sans toutefois dévoiler le pays considéré.

Des chiffres en hausse

Sur le plan financier, Akdital est passé d’un chiffre d’affaires de 325 millions de dirhams en 2019 à 1,1 milliard de dirhams en 2022. Dans les prochaines années, cette croissance va se poursuivre à une moyenne annuelle de 22,5% pour atteindre plus de 3 milliards de dirhams à l’horizon 2027. Concernant le résultat net consolidé, il passe de 100 millions de dirhams en 2022 à 396 millions de dirhams en 2027.

En outre, Akdital prévoit de proposer chaque année la distribution de 50% à 100% de son résultat distribuable. Sur la période 2022-2027, le business plan projette une distribution annuelle de 100% du résultat net des filiales et de 70% du résultat net d’Akdital.

Cette opération consistera en une augmentation de capital d’un montant de 799.998.000 de dirhams, par l’émission de 2.666.660 actions, et par la cession de 1.333.400 actions à un montant de 400.020.000 de dirhams. Le prix de souscription a été fixé à 300 dirhams. Par ailleurs, les actionnaires initiaux d’Aktidal se sont engagés à détenir 57,9% du capital pour une période de trois ans. Concernant le fonds d’investissement géré par Mediterrania Capital Partners, il continuera à détenir 10% du capital sur les 12 prochains mois.

Soufiane CHAHID